2017.12.02

不動産売却の譲渡所得税と住民税は最重要!節税の基礎知識②

不動産売却時のよくある失敗の1つに、予期していない不動産売却の税金があります。不動産売却の税金は、場合によっては、かなり高額になることもあるので、ざっくりでも事前に把握しておけば失敗はかなり少なくなります。しかし、不動産売却の税金は専門用語が多く、毎年新しい制度ができるので、理解しづらいものです。今回は、不動産売却で非常に重要な譲渡所得税、住民税を解説していきます。

目次(下記項目をクリックすると移動します)

1.不動産売却の譲渡所得税と住民税とは?

不動産売却の譲渡所得税、住民税は、不動産売却で利益が出たら払う税金です。

つまり、不動産売却価格が不動産購入価格より安い時など、不動産売却で損した場合には不動産譲渡所得税、住民税は払う必要がありません。

不動産売却の譲渡所得税と住民税は、不動産売買の利益である譲渡所得に課される税金です。よって、譲渡所得税と住民税の算出には譲渡所得によって大きな差が出ることになります。また、売却不動産の所有期間によって税率が変わるため、「3.短期譲渡所得と長期譲渡所得」で説明します。

不動産売却の税金の中でも、譲渡所得税と住民税は高額かつ、不動産売却後の資金計画に大きな影響を与えますので、しっかり解説していきます。

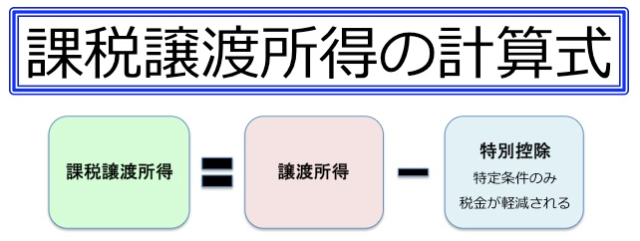

1-1.譲渡所得と課税譲渡所得とは?

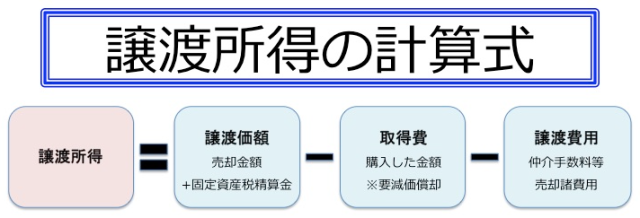

譲渡所得とは、不動産売却金額(譲渡価額)から、不動産購入金額(取得費)と仲介手数料や印紙代などの売却時に発生した諸費用(譲渡費用)を差し引きした金額になります。

1-2.譲渡価額とは?

譲渡価額とは、不動産売却金額と固定資産税・都市計画税精算金を足したものです。下にリンクのあるブログのパート1で解説していますので、ご参照ください。

1-3.取得費とは?

取得費は、不動産購入金額と仲介手数料や印紙代、不動産登記費用など不動産購入にかかった費用を足したものです。不動産売買契約書が紛失していたり、費用では領収書などがないと不明扱いになり、不動産売却金額の5%になります。また、建物がある場合は、減価償却が必要になります。ちょっとややこしいですが、次の「2.譲渡所得の減価償却費の求め方」で解説します。

1-4.譲渡費用とは?

譲渡費用とは、不動産を売却した時に仲介手数料や印紙代などかかった費用のことです。

よって、譲渡所得とは、不動産の譲渡価額から取得費(不動産購入金額とその経費)と譲渡費用(不動産売却にかかった費用)を差し引いた利益または損失のことと理解してください。

2.譲渡所得の減価償却費の求め方

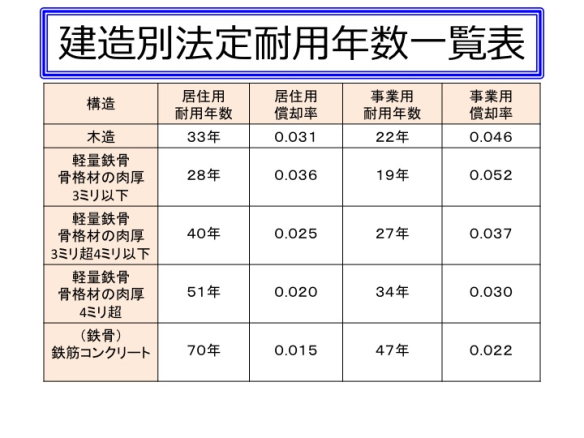

譲渡所得の算出に必要な建物の取得費は、建物購入価格(新築の場合、請負契約書の金額等)から減価償却費を引くことで求めます。

2-1.減価償却費とは?

減価償却費とは、時間の経過で目減りした価値を差し引いた金額になります。

また、減価償却費は不動産では建物にのみ適用されます。なぜなら、土地は時間の経過で価値が目減りしないからです。例えば、20年間居住した家では、時間の経過とともに、新築の家より価値が下がるということです。不動産購入費からその下がった価値を引くと、「1-3.取得費」となります。

減価償却費は、定められた償却率と計算式によって計算します。築年数が経過すればするほど、減価償却費が大きくなるので、課税譲渡価額の計算をするときは、譲渡所得に大きな影響を与えるので、忘れずにしましょう。

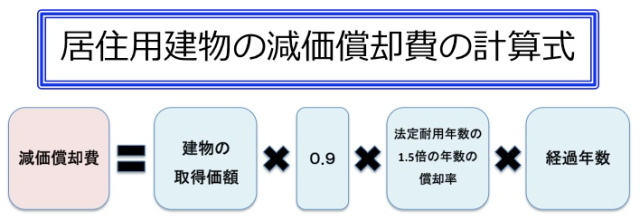

居住用の建物の減価償却費計算は、下記のようになります。

たとえば、新築で購入した4,000万円の木造建築が築15年になった場合、下計算式で減価償却費を算出します。 減価償却費=4,000万円×0.9×0.031×15年=1,674万円

つまり、取得費は購入価格4,000万円-1,674万円=2,326万円となります。

3.短期譲渡所得と長期譲渡所得とは?

ここまでご説明して来ましたが、下記の税率をかけると、やっと譲渡所得税と住民税の税額がわかります。この税率は一定ではなく、不動産の所有期間によって変わります。また、2013年1月1日〜2037年12月31日までは復興特別所得税として所得税に2.1%が上乗せになっており、下記の通りとなります。

3-1.短期譲渡所得とは?

短期譲渡所得とは、不動産を売却した年の1月1日時点で所有期間が5年以下の場合は、短期譲渡所得となり、税率は復興特別所得税込みで39.63%(所得税30%×復興特別所得税2.1%=30.63%+住民税9%)になります。

3-2.長期譲渡所得とは?

長期譲渡所得とは、不動産を売却した年の1月1日時点で所有期間が5年超の場合は、長期譲渡所得となり、税率は復興特別所得税込みで20.315%(所得税15%×復興特別所得税2.1%=15.315%+住民税5%)になります。

短期譲渡所得になるか、長期譲渡所得になるかのポイントは下記の通りです。

①不動産購入後にお正月を6回以上迎えていたら長期譲渡所得になります。

②贈与と相続で取得した場合は、前所有者(贈与した人と相続された人)の不動産取得日を引き継ぐことができます。

3-3.サラリーマンでも確定申告がいるの?

不動産売却における譲渡所得税と住民税は分離課税といって、給与所得などと分けて課される税金です。

よって、分離課税となる不動産譲渡による損益は、他の所得と通算または、相殺することはできなくなっています。ですから、サラリーマンの場合でも、不動産譲渡により売却益が出て税金が発生する場合、会社の年末調整とは別に確定申告をする必要がありますから、不動産売却した翌年の2月16日から3月15日までにしましょう。

4.まとめ

今回は、不動産売却における譲渡所得税と住民税についてお伝えしました。

今回のポイントは、下記の通りです。

①不動産売却して利益がでなければ、譲渡所得税と住民税は払わなくて良い。

②取得費を計算するときは、建物の購入価格から減価償却費を差し引く。

③短期譲渡所得は所有期間5年以下、長期譲渡所得は5年超で税率が大幅に変わる。

次回のパート3では、不動産売却にかかる税金で手残りに影響が出やすい特例や控除についてお伝えします。

↓↓↓税金の関連ブログはコチラ↓↓↓

二次相続で相続税12倍!平均寿命で配偶者控除、相続対策を考える

不動産相続の落とし穴!不動産投資の相続対策でよくある3つの失敗

次のようなことでお悩みの方は、福岡県大野城市、春日市、福岡市周辺のお客様はもちろん、その他の地域の方も、不動産の無料査定、無料相談会実施中です。

未来テラスは、ご提案に自信がありますので、まずはお気軽にご相談ください。

<読者になるボタン>

右上にある読者になるボタンにメールアドレスを登録すると、ブログ更新をメールでお知らせしますので、ご登録よろしくお願いします。

<主なご相談内容>

相続、遺産分割協議、相続対策、介護、老後資金不足、空き家、離婚、転勤、ローン、海外不動産、不動産投資、弁護士・税理士・司法書士紹介など

お電話は、092-589-0555 です。

今回は以上になります。それではみなさま、「See you!」