2017.12.15

不動産売却の税金

不動産売却にかかる税金とは?

不動産売却にかかる税金は下記のようなものがあります。

- 1.印紙税

- 2.固定資産税・都市計画税の精算

- 3.不動産譲渡所得税・住民税

1.印紙税

印紙税(いんしぜい)とは、印紙税法(昭和42年5月31日法律第23号)に基づき、不動産売買契約書や領収書などの課税文書に対して課される税金のことです。

購入先:郵便局やコンビニなどで収入印紙を購入、不動産売買契約書に貼付します。

印紙代は、不動産売買金額によって変動します。

平成26年4月1日から平成30年3月31日までの間に作成される不動産の譲渡に関する契約書(記載された契約金額が10万円を超えるもの)については、税率が軽減されています。印紙代の詳細は、上記表をご覧下さい。

不動産売買契約書は通常、売主と買主が各自一通ずつ所有する不動産売買契約書に郵便局などで購入した収入印紙を貼り、使い回しができないように、上から捺印するのが一般的です。

2015年4月1日から2018年3月31日までの間に作成される不動産売買契約書は、上の表のように軽減措置が適用されます。軽減措置が延長されれば、期限までの不動産売買契約書には、この軽減措置が適用されます。尚、税率は変動する可能性があるので、最新情報は国税庁webサイトにて確認して下さい。

2.固定資産税・都市計画税の精算

2-1.固定資産税とは?

固定資産税(こていしさんぜい)とは、毎年1月1日時点で固定資産(土地や建物などの不動産)の所有者に課税される市町村などの地方自治体が賦課する税金(地方税)です。

また、基本的に固定資産税の計算方法は、課税標準額に1.4%をかけた金額になります。

2-2.都市計画税とは?

都市計画税(としけいかくぜい)とは、毎年1月1日時点で、市町村(特別区を含む)が、都市計画事業・土地区画整理事業の費用に充当するため、都市計画区域内にある土地・家屋に対して、その所有者に課税する市町村税です。

よって基本的には、都市計画がない(都市計画区域がない)市町村では、課税されません。

また、都市計画税の計算方法は、課税標準額に0.3%(市町村による。0.3%が上限)をかけた金額になります。

固定資産税・都市計画税の支払いは毎年4月頃に届く納税通知書によって支払います。

2-3.固定資産税・都市計画税の精算とは?

固定資産税・都市計画税は先述のように、1月1日時点の所有者に対し課税されますが、中古住宅の取引においては売主がその年の税金を払っているので引渡し時点でその精算をすることになります。

一般的に不動産取引の慣行では、精算日の起算日を東日本では1月1日、西日本では4月1日として、売主・買主それぞれの負担額を納税通知書の年税額を日割りで按分して精算します。

固定資産税・都市計画税の精算における注意点は下記の通りです。

納税通知書は、4月頃にその年の1月1日の所有者である売主に送られてくるため、1月~4月頃の決済(引渡し)においては、下記のどちらかの方法で精算します。

(A)納税通知書が届いたら、買主に渡して払ってもらう。(ただし、納税義務者は売主なので、買主が払わなかった場合に問題になる)

(B)前年度の税額をもとに精算して再精算しない。(翌年度分がある場合は、前年度分を決済時に買主が売主に払う。) このような2つのどちらかの方法で精算するのを売買契約時に売主・買主間で予め取り決めておきます。

3.不動産譲渡所得税・住民税

不動産売却の譲渡所得税、住民税は、不動産売却で利益が出たら払う税金です。

つまり、不動産売却価格が不動産購入価格より安い時など、不動産売却で損した場合には不動産譲渡所得税、住民税は払う必要がありません。

不動産売却の譲渡所得税と住民税は、不動産売買の利益である譲渡所得に課される税金です。よって、譲渡所得税と住民税の算出には譲渡所得によって大きな差が出ることになります。また、売却不動産の所有期間によって税率が変わるため、短期譲渡所得と長期譲渡所得で説明します。

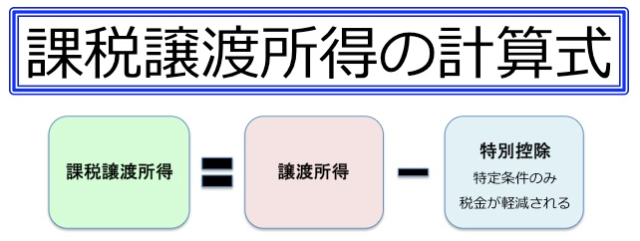

3-1.譲渡所得と課税譲渡所得とは?

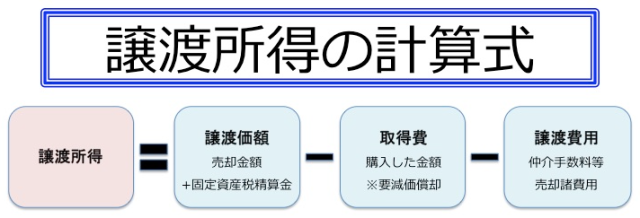

譲渡所得とは、不動産売却金額(譲渡価額)から、不動産購入金額(取得費)と仲介手数料や印紙代などの売却時に発生した諸費用(譲渡費用)を差し引きした金額になります。

課税譲渡所得は、譲渡所得から特例や特別控除を引いた金額になります。

3-2.譲渡価額とは?

譲渡価額とは、不動産売却金額と固定資産税・都市計画税精算金を足したものです。

3-3.取得費とは?

取得費は、不動産購入金額と仲介手数料や印紙代、不動産登記費用など不動産購入にかかった費用を足したものです。不動産売買契約書が紛失していたり、費用では領収書などがないと不明扱いになり、不動産売却金額の5%になります。また、建物がある場合は、減価償却が必要になりますが、計算が難しいので、ここでは割愛します。

3-4.譲渡費用とは?

譲渡費用とは、不動産を売却した時に仲介手数料や印紙代などかかった費用のことです。

よって、譲渡所得とは、不動産の譲渡価額から取得費(不動産購入金額とその経費)と譲渡費用(不動産売却にかかった費用)を差し引いた利益または損失のことと理解してください。

3-5.短期譲渡所得とは?

短期譲渡所得とは、不動産を売却した年の1月1日時点で所有期間が5年以下の場合は、短期譲渡所得となり、税率は復興特別所得税込みで39.63%(所得税30%×復興特別所得税2.1%=30.63%+住民税9%)になります。

3-6.長期譲渡所得とは?

長期譲渡所得とは、不動産を売却した年の1月1日時点で所有期間が5年超の場合は、長期譲渡所得となり、税率は復興特別所得税込みで20.315%(所得税15%×復興特別所得税2.1%=15.315%+住民税5%)になります。

短期譲渡所得になるか、長期譲渡所得になるかのポイントは下記の通りです。

①不動産購入後にお正月を6回以上迎えていたら長期譲渡所得になります。

②贈与と相続で取得した場合は、前所有者(贈与した人と相続された人)の不動産取得日を引き継ぐことができます。

3-7.サラリーマンでも確定申告がいるの?

不動産売却における譲渡所得税と住民税は分離課税といって、給与所得などと分けて課される税金です。

よって、分離課税となる不動産譲渡による損益は、他の所得と通算または、相殺することはできなくなっています。ですから、サラリーマンの場合でも、不動産譲渡により売却益が出て税金が発生する場合、会社の年末調整とは別に確定申告をする必要がありますから、不動産売却した翌年の2月16日から3月15日までにしましょう。